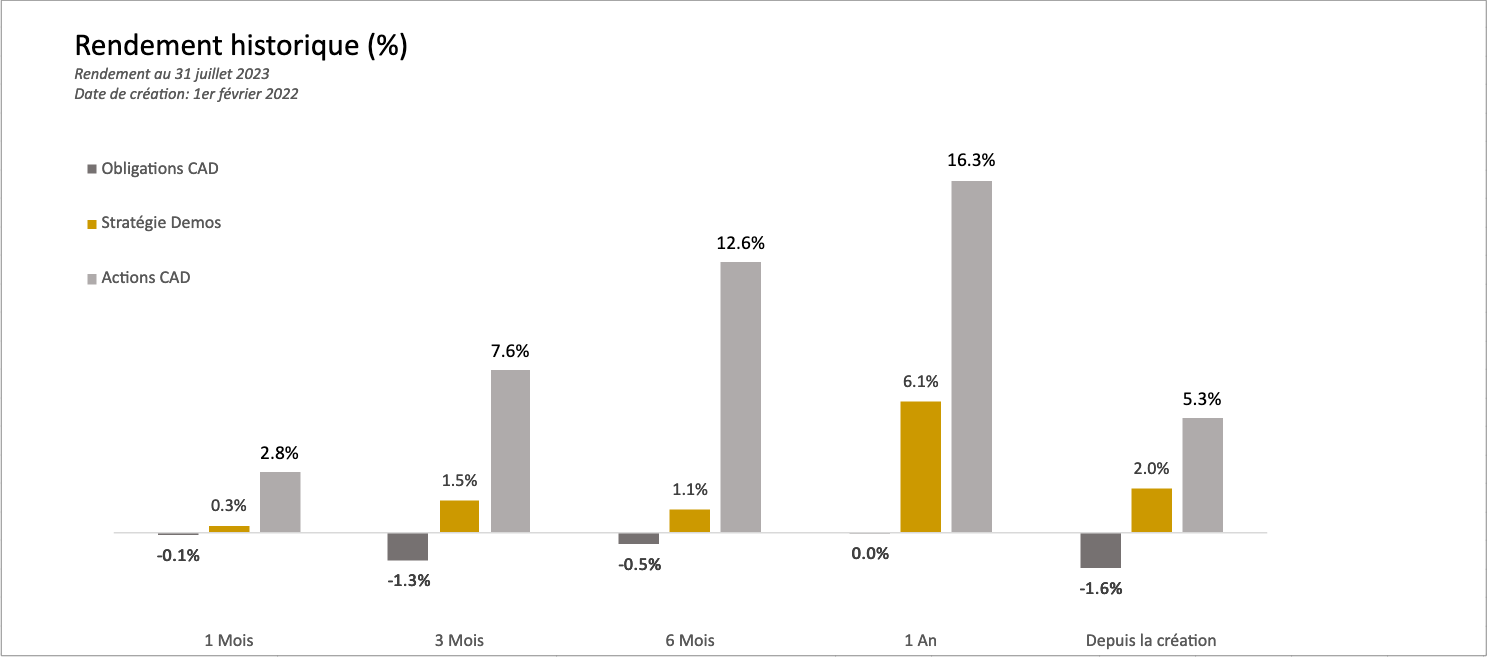

Rendements $CA

Rendements bruts pondérés dans le temps et présentés en $US

| Volatilité des rendements mensuels | |||

|---|---|---|---|

| Obligations CA* | Stratégie Demos | Actions* | |

| (BBgBarc 1-5 Yr Treasury) | (S&P 500 Comp TR CA) | ||

| Pire rendement mensuel | -1.9% | -2.9% | -6.6% |

| Meilleur rendement mensuel | 1.4% | 1.4% | 8.6% |

| Volatilité | 3.3% | 4.3% | 15.2% |

| Ratio Rendement-Volatilité | -0.50 | 0.48 | 0.35 |

Ces statistiques sont basées sur le rendement depuis la création du composite (1 juin 2020)

* Source : FactSet, Morningstar, Raymond James Ltd.

Bien souvent, la peur de perdre engendrée par la volatilité des marchés boursiers contribue grandement aux mauvaises décisions prises par les investisseurs.

| Projection de rendements futurs | ||

|---|---|---|

| Obligations1 | Stratégie Demos2 | Actions3, 4 |

| 4.9% | 7.0% | 5.0% |

1Rendement à l'échéance des obligations canadiennes 1-5 ans en date du 31 mai 2023

2 Cible de rendement entre 6% - 8%

3 Rendement moyen prévu pour les 15 prochaines années selon ratio cours-bénéfice de Shiller

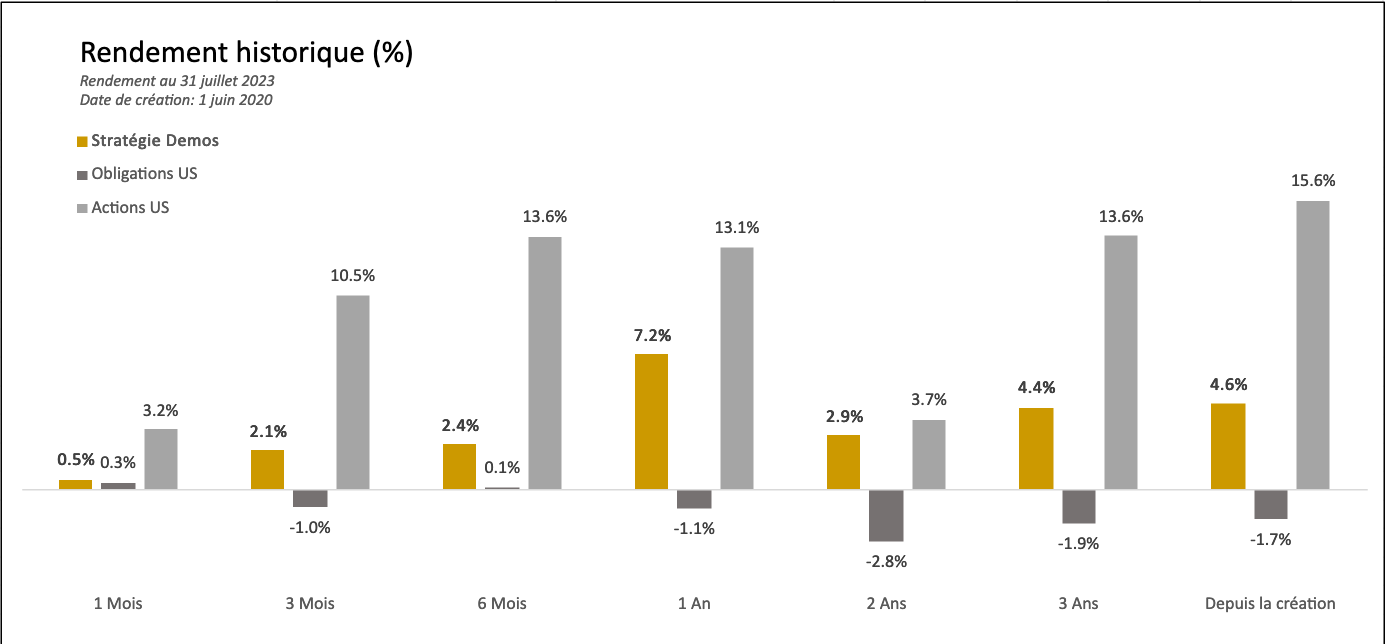

Rendements $US

Rendements bruts pondérés dans le temps et présentés en $US

| Volatilité des rendements mensuels | |||

|---|---|---|---|

| Obligations US* | Stratégie Demos | Actions US* | |

| (BBgBarc 1-5 Yr Treasury) | (S&P 500 Comp TR) | ||

| Pire rendement mensuel | -2.0% | -3.0% | -9.2% |

| Meilleur rendement mensuel | 2.0% | 2.1% | 10.9% |

| Volatilité | 4.0% | 5.1% | 20.1% |

| Ratio Rendement-Volatilité | -0.42 | 0.89 | 0.77 |

Ces statistiques sont basées sur le rendement depuis la création du composite (1 juin 2020)

* Source : FactSet, Morningstar, Raymond James Ltd.

Bien souvent, la peur de perdre engendrée par la volatilité des marchés boursiers contribue grandement aux mauvaises décisions prises par les investisseurs.

| Projection de rendements futurs | ||

|---|---|---|

| Obligations US1 | Stratégie Demos2 | Actions US3, 4 |

| 4.7% | 7.0% | 5.0% |

1 Rendement à l'échéance du S&P U.S. Treasury Bond 1-5 Year Index en date du 31 mai 2023

2 Cible de rendement entre 6% - 8%

3 Rendement moyen prévu pour les 15 prochaines années selon ratio cours-bénéfice de Shiller

4 https://www.morningstar.com/articles/1074631/experts-forecast-stock-and-bond-returns-2022-edition

N-B. Statistiques additionnelles disponibles sur demande

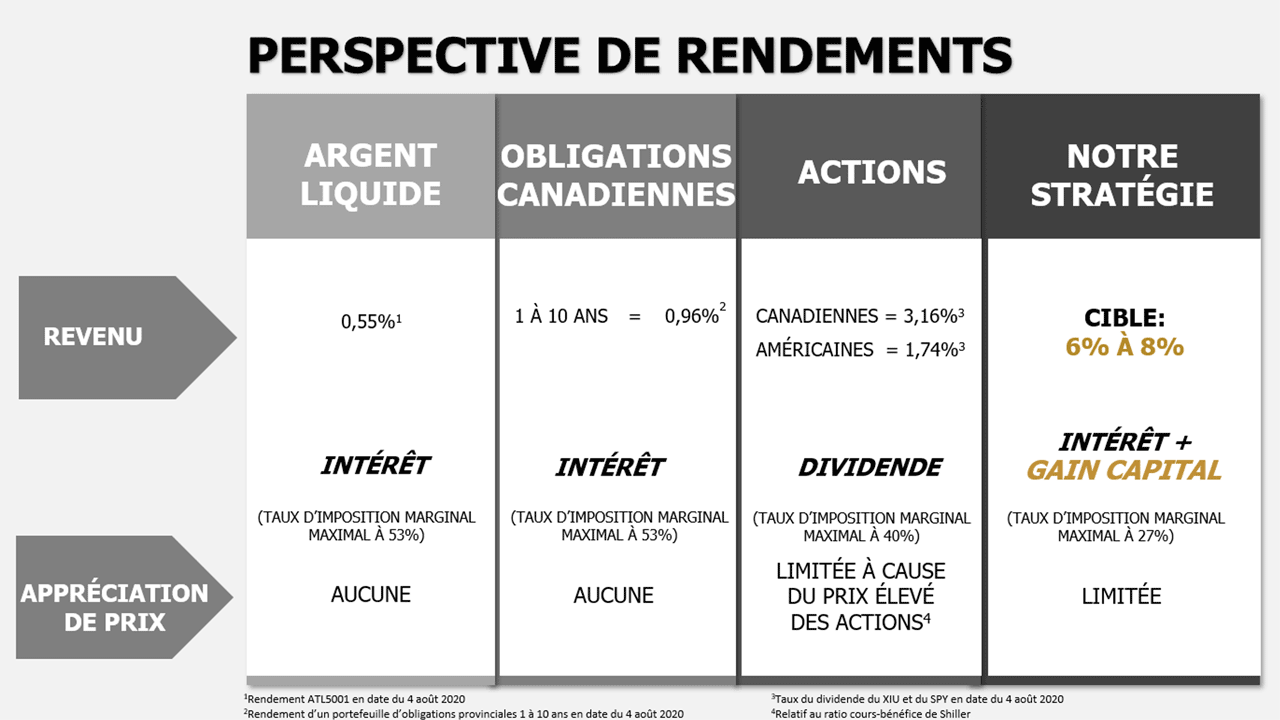

Pourquoi choisir cette stratégie?

Plusieurs clients nous demandent quelle stratégie nous pouvons adopter dans le contexte économique actuel. Avec des taux d’intérêts aussi bas et le prix des actions aussi élevé, il faut faire preuve de créativité pour générer des revenus intéressants tout en limitant le risque.

Nous avons donc développé une stratégie qui génère des revenus très intéressants et généralement efficaces au niveau fiscal et nous vous l’expliquerons dans quelques instants. Mais tout d’abord, définissons qu’est-ce que nous voulons dire par « le contexte économique actuel ».

Regardons en premier à quel genre de revenu on peut s’attendre en ce moment. Le rendement de l’argent liquide est celui d’un compte d’épargne à intérêt élevé. Pour les obligations canadiennes, c’est le rendement d’un portefeuille d’obligations provinciales 1 à 10 ans. Avec de tels rendements, c’est difficile de vivre de ses revenus sans toucher au capital. Du côté des actions, nous avons indiqué les taux de dividende du marché canadien et celui du marché américain. Notre stratégie, quant à elle, vise un rendement annualisé de 6% à 8%, ce qui est nettement plus élevé que les autres sources de revenus disponibles actuellement.

Mis à part le revenu, nous avons aussi indiqué à quel genre d’appréciation de prix on peut s’attendre pour chaque catégorie. Bien évidemment, l’argent liquide et les obligations sont des catégories qui ont pour but de verser des intérêts, plutôt que de voir leur prix s’accroitre. Pour ce qui est des actions, c’est vrai qu’elles procurent plus qu’un simple dividende. Par contre, avec la valorisation actuelle des marchés, nous croyons fortement que l’appréciation des prix est limitée. Vous pouvez aller consulter notre vidéo sur nos espérances de rendement pour avoir plus de détails sur le sujet. Finalement, notre stratégie focus davantage sur la génération de revenu que sur l’appréciation de prix, même si une certaine appréciation est possible. Il est aussi important de mentionner que le gain en capital généré par notre stratégie est moins pénalisé par l’impôt que les revenus d’intérêts ou de dividendes.

Fonctionnement de la stratégie

Alors, sans plus tarder, nous allons vous expliquer en quoi consiste notre stratégie. En gros, elle consiste à vendre des options qui nous procure un montant d’argent, qu’on appelle une prime, et, en échange de cette prime, on s’engage à acheter l’action d’une compagnie si et seulement si elle tombe en dessous d’un prix que nous avons choisi, soit le prix d’exercice, au cours d’une période prédéterminée de notre choix.

Voici quelques éléments importants à retenir :

- Nous nous engageons pour des périodes de 90 jours maximums.

- Les compagnies sont choisies pour leurs qualités fondamentales. Nous regardons notamment leur capacité à générer des liquidités positives et un taux d’endettement raisonnable. Nous pourrions décider de les détenir à long terme.

- Nous visons un « coussin » entre 10% et 15%. En d’autres mots, l’action devra baisser de 10% à 15% en l’espace de 1 à 3 mois pour qu’on soit impactés.

- La prime reçue est généralement un gain en capital si on détient l’option jusqu’à l’échéance, donc seulement la moitié du rendement est imposable.

- À l’échéance de l’option, si le prix n’a pas baissé suffisamment, notre engagement s’éteint et on recommence le processus. Sinon, on se retrouve à devoir acheter l’action de la compagnie.

Bénéfices et risques

Évidemment, comme pour chaque décision financière, notre stratégie comporte ses bénéfices mais aussi ses risques. Le bénéfice principal de la stratégie est de procurer des revenus récurrents et fiscalement avantageux. Un autre bénéfice clair de la stratégie est de viser à offrir un plus faible niveau de volatilité que les actions. Son risque est diminué à cause du coussin de 10%-15% et de l’engagement à court terme. Le risque principal est celui d’un crash rapide du marché qui nous forcerait à acheter les actions des compagnies.

Notre stratégie procure un avantage important pour les détenteurs d’entreprises privées ou pour les professionnels qui sont incorporés et qui détiennent des liquidités excédentaires importantes. Elle peut permettre de réduire la facture d’impôt! En effet, la moitié des gains en capital réalisés peuvent être retirée de la compagnie sans payer d’impôt à partir du compte de dividende en capital, communément appelé le CDC.

Nous venons de couvrir les grandes lignes, mais pour plus de détails sur le fonctionnement de notre stratégie, on vous invite à aller visionner notre deuxième vidéo sur le sujet. Le lien pour y accéder sera disponible à la fin de cette vidéo.

En conclusion, nous croyons réellement que notre stratégie est la meilleure solution pour investir de larges sommes dans le contexte actuel. Avec une cible de rendement annualisé entre 6% et 8%, c’est nettement plus intéressant que ce que les obligations et les dividendes peuvent offrir, surtout après impôts. Par contre, il faut noter que cette stratégie n’est possible que dans les comptes marges, soit individuels ou de compagnies et qu’elle est aussi sujette à certains minimums.

Pour en connaître davantage, on vous invite à communiquer directement avec nous aux coordonnées bas de l’écran. Merci pour votre écoute et n’hésitez-pas à partager!

N-B : Stratégie disponible seulement dans les comptes marges, soit individuels ou de compagnies et sujette à certains minimums.

Avertissement

Les statistiques, les données factuelles et les autres renseignements figurant dans ce document proviennent de sources jugées fiables, mais dont l’exactitude ne peut être garantie. Ils sont fournis à des fins informatives seulement et ne doivent pas être considérés comme un conseil en investissement personnel ou une sollicitation pour acheter ou vendre des titres. Les conseillers Raymond James ne sont pas des conseillers fiscaux et nous recommandons aux clients de demander l'avis indépendant d'un conseiller professionnel sur les questions fiscales. Les opinions sont celles de l'auteur, Marc-André Turcot, et pas nécessairement celles de Conseils en placement Raymond James Ltée. toute décision d'investissement. Les investisseurs qui envisagent une stratégie d’investissement devraient consulter leur conseiller en placement pour s’assurer qu’elle est adaptée à la situation de l’investisseur et à sa tolérance au risque avant de prendre toute décision.

* Le traitement fiscal des transactions d’options peut être complexe. Nous vous recommandons de confirmer avec votre conseiller fiscal si ces transactions devront être rapportées, selon votre situation, dans le compte de revenu ou dans le compte de capital. Les transactions incluses dans le compte de revenu sont imposables à titre de revenu ordinaire alors que les transactions incluses dans le compte de capital sont imposables à 50% à titre de gain en capital et la partie non imposable est incluse dans le compte de dividende en capital dans le cas d’une entreprise.Le traitement fiscal des transactions d’options peut être complexe. Nous vous recommandons de confirmer avec votre conseiller fiscal si ces transactions devront être rapportées, selon votre situation, dans le compte de revenu ou dans le compte de capital. Les transactions incluses dans le compte de revenu sont imposables à titre de revenu ordinaire alors que les transactions incluses dans le compte de capital sont imposables à 50% à titre de gain en capital et la partie non imposable est incluse dans le compte de dividende en capital dans le cas d’une entreprise.